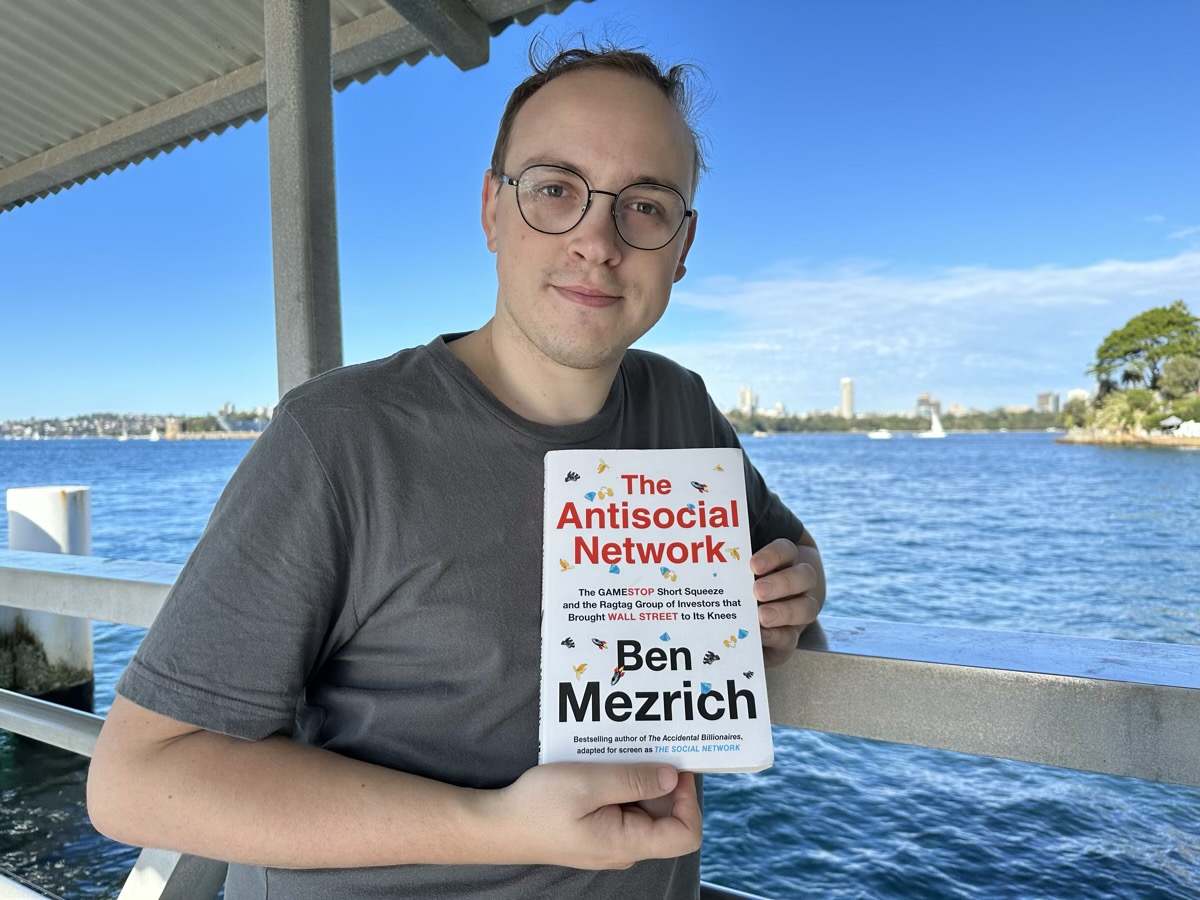

[Anmeldelse] The Antisocial Network

Dette indlæg kan indeholde links til produkter, hvor jeg modtager en provision af salget. Jeg anbefaler kun produkter og services af højeste kvalitet, som jeg selv kan stå inde for. Læs mere her.

Fulgte du med i GameStop sagen tidligt i 2021? Er du helt med på hvad der skete, og hvorfor aktien pludselig, ud af det blå, steg meget kraftigt, for derefter at falde helt til bunds?

Vinteren i 2021 var fuld af begivenheder på aktiemarkedet, og især én aktie var omtalt overalt: GameStop. GameStop er et firma der sælger videospil i retail-butikker, og over de seneste mange år, har lidt en skæbne der minder om hvad der skete med Blockbuster. Efterhånden som streaming og digitale downloads er mere populært, er det de færreste der køber spil i fysisk form, i butikker. Og selv da, ville man købe dem i onlinebutikker - en trend som GameStop alt for længe ikke var forberedt på.

Den hurtigt faldende omsætning og overskud i GameStop havde fået aktiekursen til at dale over en længere periode, og forretningen så ud til at fejle og gå konkurs. Flere hedge-fonde, primært Melvin Capital, havde set dette og begyndt at shorte et stort antal af aktierne - det vil sige satset på at få en profit når aktierne faldt yderligere.

Personer på Reddit forummet WallStreetBets lagde også mærke til dette, og kunne se at mere end 100% af GameStop’s aktier var shortet. Før eller siden skal dem der shorter købe aktier tilbage i markedet, og det vil få aktieprisen til at stige fra den efterspørgsmål det skaber.

Den anden del af historien er, at privatinvestorer med tiden var blevet sure over, at kapitalfonde og stor-investorer have mulighed for at shorte, og presse aktiepriserne ned, som medførte tab for dem som ejede aktierne. De private ville have hævn, og så en mulighed i GameStop for at få det.

Uanset hvor sort GameStop’s forretning ellers så ud, begyndte privatinvestorer, drevet at WallStreetBets at købe aktier, og beholde dem. Jo flere der købte, desto mere steg aktieprisen, og kapitalfondende blev pressede og tabte penge. Hurtigt stigende aktier, tiltrak også mange andre privatinvestorer, især dem som ikke har prøvet at investere før, og det skabte både et behov for at tjene penge, og være en del af et rebelsk fællesskab.

Den triste del af historien er, at al denne grådighed og spekulation tiltrækker folk som har alt at miste, og er desperate for nogle hurtige penge. De ved ikke meget om at investere, og tænker der er en let og sikker mulighed her, for at tjene lidt ekstra penge. Det er også rigtigt - indtil man står som den sidste, og der ikke længere er nogle andre der køber.

SponsorReclaim er et vidunderligt værktøj der bruger AI til at organisere din dag. Jeg har prøvet utallige systemer til at holde styr på de ting jeg gerne vil, og det har aldrig rigtigt passet til min meget ad-hoc og frie måde at leve livet på. Reclaim.ai planlægger automatisk dine opgaver og møder, og flytter dem rundt så du har tid til det hele.

Lær at investere fornuftigt som Warren Buffett og Charlie Munger

Med min e-bog lærer du hvordan kan finde de gode selskaber og investere i dem. Jeg fortæller alt hvad jeg har lært på en let og overskuelig måde, så du nemt kan følge med og prøve det af selv.

Denne korte e-bog kan du nyde i sofaen på en weekend, og lære nøjagtigt hvordan Warren Buffett er blevet så succesfuld en investor.

Tryk på linket herunder og se hvordan du kan få min e-bog med det samme.

Få 30% rabat på min e-bog her!

En lærestreg for livet

Selvom det er en hæderlig mission som WallStreetBets startede, endte det med GameStop faldt til jorden igen, og mange tusind mennesker mistede alle de penge de havde satset. Det er en historie om gambling, grådighed, uvidenhed, fear of missing out og desperation, som forhåbentlig har lært en masse mennesker en vigtig lektion. Men historien vil gentage sig en anden dag. Vi mennesker vil altid være drevet af følelser.

Det minder mig om alt det man ser på Facebook og TikTok mm. Alle prøver at lære andre at investere, og deler “analyser”, smarte tips og alt muligt andet.

Det meste af det indhold jeg ser er ren gambling, spekulation, hype, teknik og pyramidespil. Unge mennesker på selv 16 år sidder og uddeler aktie- og crypto-tips. De lover guld og grønne skove, og har ingen anelse om, hvad de egentlig køber, og hvordan de adskiller scam’s fra investeringer.

Der er stor mangel på kritisk sans i det samfund vi har nu.

Det er tydeligt de ikke aner noget som helst om det, og bare følger med hvad der virker hot, og hvad andre mennesker deler. Det er let at lade sig overtale af andre der er fyldt med selvtillid. Det er let at føle sig presset til at gøre noget, og det ender med at være noget dumt, fordi vi ikke har den nødvendige viden og erfaring endnu.

Derfor er de sociale medier så farlige. Det er alt for let at dele indhold og meninger til højre og venstre, og alt for få mennesker er kritiske og undersøger selv, hvad de er ved at kaste penge i, og om det overhovedet er fornuftigt. Lyt aldrig blindt til andre (heller ikke mig).

Kamp mellem Robinhood og privatinvestorer

Da børsmægler-app’en Robinhood endte med at stoppe for handlen i GameStop, blev folk virkelig sure. De mente nu at Melvin Capital og hedge-fonde havde fået Robinhood til at stoppe for købs-handler, så prisen holdt op med at stige, og de derved ikke tabte flere penge på deres shortpositioner. Lidt af en konspirationsteori efter min mening, men det kan vel ikke afvises. Uanset hvad, hjalp det ikke folk i deres tro om, at børsmarkeder var styret af de få rige, og de små privatinvestorer altid endte med at tabe og blive manipuleret med.

Jeg synes bogen er skrevet i et besynderligt format, som ikke lige var min smag. Man følger i hvert kapital forskellige karakterer, men de er kun overfladisk introduceret, og har ikke som sådan nogen sammenhæng mellem dem.

Ikke desto mindre var det en fin bog, som godt kan anbefales at læse. Den er let at komme igennem og forklarer ret simpelt, men meget kort, omkring short-selling, squeezes og den kamp mellem almindelige privatinvestorer og de store hedge-fonde.

Få The Antisocial Network hos SaxoJeg er dog bekymret for, at alt for mange nye mennesker på markedet, har ekstremt urealistiske forventninger, og begynder deres investeringseventyr ved at smide penge i hype-stocks som réel har meget lidt at give i værdi. Det så man også da GameStop floppede - straks begyndte folk at investere i AMC, og håbede de samme stigninger ville ske for den. Det gjorde de heller ikke. Folk tror at alt der er nyt, eller ligner samme mønster automatisk vil stige meget, bare fordi noget andet steg meget. Sådan fungerer markedet ikke.

Det er mit håb med denne blog, at advare og undervise folk i at investerer fornuftigt, og ikke lade sig lokke af disse hypede aktier og crypto, og hvad end der bliver det næste.

SponsorSaxo er landets største boghandel med et rigt udvalg af bøger. De har flere millioner danske og engelske titler på hylderne i alle genrer, både på tryk, e-bog eller lydbog. Med Saxo Premium får du ekstra rabatter.

Inden du går

Har du læst bogen, eller fulgte du med i sagen? Deltag i debatten og del din mening i Fornuftig investering-gruppen.

Jeg bruger en del af min tid på at læse bøger, og dele de bedste ting med dig. Læs mine andre anmeldelser her for mere inspiration.

En YouTube-kanal har fået mine øjne op også for, hvordan vi forholder os kritiske, adskiller scams, og hvor meget der egentlig foregår derude, vi bør holde os langt fra. Jeg taler om kanalen CoffeeZilla, og navnligt denne video.

Facebook

Facebook Twitter

Twitter